作者:小土豆

很多会计做账时通常会犯一个错误,认为国家现在是以“票”控税,没有发票是万不能入账的,否则会有被稽查的风险。这种想法是错误的,有些情况确实无法取得发票,则需要暂估入账,简单说,就是“票”晚于“货”。什么情况下“暂估入账”?利用“好”暂估是不是就可以少缴税?

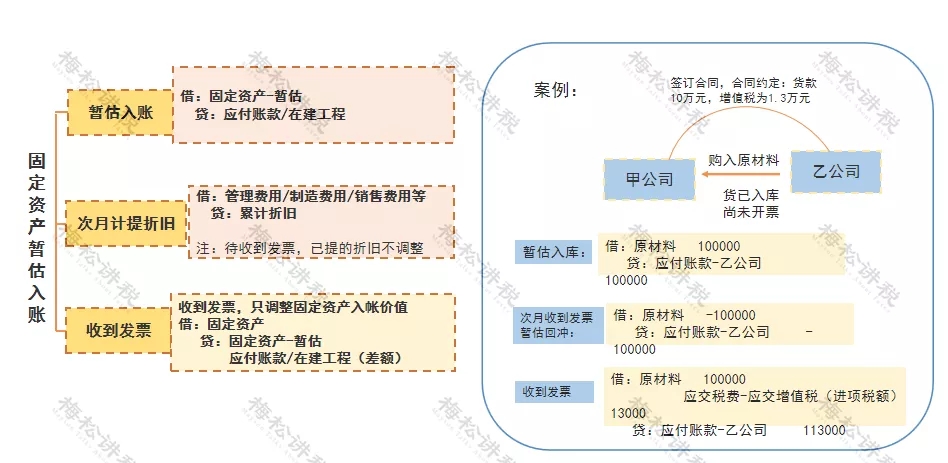

”存货“暂估是怎么回事?

该如何入账

一、存货暂估 暂估是指本月存货已经入库,但发票尚未收到,不能确定存货的入库成本,需要暂估入账。 这里需要注意,暂估入账的成本,不是想入多少就入多少,应该按照实际的来确定。一般是按货物清单或合同约定的价格入账。 二、存货暂估的账务处理

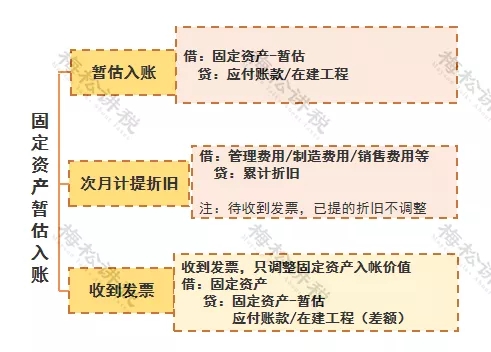

”固定资产“暂估是怎么回事?

该如何入账?

一、固定资产暂估 《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)规定,企业固定资产投入使用后,由于工程款项尚未结清未取得全额发票的,可暂按合同规定的金额计入固定资产计税基础计提折旧,待发票取得后进行调整。该项调整应在固定资产投入使用后12个月内进行。 《企业会计准则第4号——固定资产》应用指南:已达到预定可使用状态但尚未办理竣工决算的固定资产,应当按照估计价值确定其成本,并计提折旧;待办理竣工决算后,再按实际成本调整原来的暂估价值,但不需要调整原已计提的折旧额。 会计上和税法上,都对固定资产暂估入账做了规定,固定资产暂估入账,在次月计提折旧。后期取得发票调整固定资产原值,需要注意的是,已计提的折旧不用再做调整。 二、固定资产暂估的账务处理

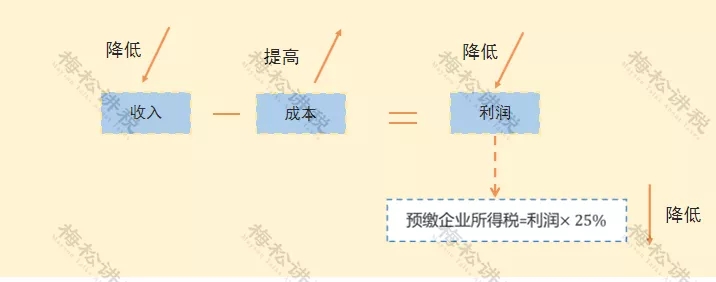

用好”暂估“可少缴税

通过上面简单的公式,降低收入,可以少缴税;提高成本,也可以少缴税;但是,每个企业都不会说,我们少卖点货吧,这个月交税太多了,当然也有的通过不开发票少列支收入来实现,这是属于违法行为,我们另谈。

但是,本应该属于成本费用列支的,我们没有列支,那就亏大了。如,固定资产预估,每月的折旧本可以计入成本费用,我们非要等到发票来了才入账,一是,容易造成资产状况反映不实;二是,由于折旧没有计入成本费用,导致企业反映的当期利润不实,当期预缴的企业所得税增加。所以,企业要正确利用暂估入账,避免企业造成不必要的损失。

重要提醒!暂估入账后,如果在汇算清缴之前,还未取的发票,要做纳税调整处理。所以,不要暂估入完账,抵完税后就万事大吉~~~ 要及时索取发票,避免被调增的风险。

政策依据:《国家税务总局关于企业所得税若干问题的公告》 (国家税务总局公告2011年第34号)第六条

企业当年度实际发生的相关成本、费用,由于各种原因未能及时取得该成本、费用的有效凭证,企业在预缴季度所得税时,可暂按账面发生金额进行核算;但在汇算清缴时,应补充提供该成本、费用的有效凭证。

用坏”暂估“,违法风险成本极大

财务做账,一定要根据实际业务来。老板一说怎么少交税,财务就出点子,可以先暂估成本入账,回头再找点发票抵。这一做法显然是违法的,虽然可以暂时少交点税,但风险极大。一旦企业被查,财务也免不了责,且现在实行的是实名报税,财务要学会保护自己~~ 政策依据:《中华人民共和国税收征收管理法》第六十三条 纳税人伪造、变造、隐匿、擅自销毁帐簿、记帐凭证,或者在帐簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款的,是偷税。对纳税人偷税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。